マイナポイントは「一時所得」になるって知ってた!?

2022年6月30日からマイナポイントを付与するキャンペーンが始まっております。結構な方が興味を示されているのではないでしょうか。何故なら、「マイナンバーカードの新規取得」「健康保険証としての利用申込み」「公金受取口座の登録」を済ませた方に、最大で2万円分ものマイナポイントが付与されるからです。今回はこのマイナポイントについてお話させて頂きます。

マイナポイントは非課税ではありません

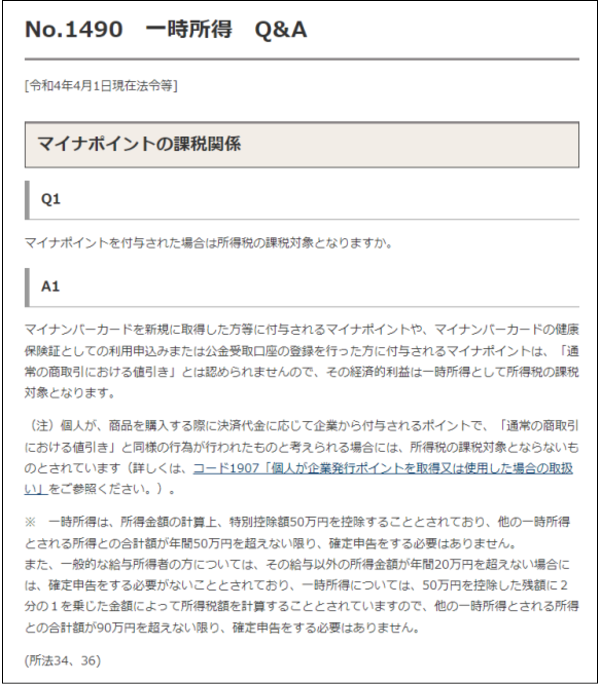

住民税非課税世帯や子育て世帯を対象にした臨時特別給付金は「非課税」という取り扱いでした。ですので、マイナポイントがまさか課税されるなどと思っている方は非常に少ないのではないでしょうか。ですが下図の通り、マイナポイントは「一時所得」となるのです。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得のことをいいます。

一時所得には次のようなものがあります。

(1)懸賞や福引きの賞金品(業務に関して受けるものを除きます。)

(2)競馬や競輪の払戻金(営利を目的とする継続的行為から生じたものを除きます。)

(3)生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

(4)法人から贈与された金品(業務に関して受けるもの、継続的に受けるものを除きます。)

(5)遺失物拾得者や埋蔵物発見者の受ける報労金等

このほか、ふるさと納税の返戻品、Go Toトラベル・Go Toイートの給付金なども該当します。

一時所得には「特別控除額」がある

上図の下部にも記載されておりますように一時所得において、所得金額の計算上、特別控除額として50万円を控除することが認められております。

つまりは、その年の一時所得の合計額が50万円を超えない限り、扱いは非課税と変わりません。

ですので、その年の一時所得がマイナポイントだけの方は全く気にする必要はないのです。

注意すべきは一時所得の合計額が50万円超の方!

前述しましたとおり、一時所得にはさまざまあります。確率的に低いものを除けば、最も注意すべきは、

上記(3)の生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等です。

弊事務所のクライアント様にも見受けられるのですが、約10年前の円高のときに米ドル建ての養老保険にご加入された方が満期を迎えられます。

ここ最近の円安を考慮しますと、50万円超の為替差益がほとんど出ているものと推測されます。

ということは、そういった方がマイナポイントを受け取ると課税対象となるわけです。

所得税の確定申告をすることを覚えておいてください!

では、「その年の一時所得の合計額が50万円を超えた方」はどうしたらいいのでしょうか?

これも上図の下部に一部記載されているのですが、

(元々給与所得のみの方)

その給与以外の所得金額が年間20万円を超えない場合には、確定申告をする必要はありません。

給与以外が一時所得のみの方については、一時所得は50万円を控除した残額に2分の1を乗じた金額によって所得税額を計算することとされていますので、その年の一時所得の合計額が90万円を超えない限り、確定申告をする必要はありません。合計額が90万円超の場合には確定申告してください。

(上記以外の方)

上記以外の方は、その年の一時所得の合計額が50万円を超えた時点で確定申告が必要になります。(そもそも上記以外の方は確定申告を毎年されてみえる方がほとんどだと思いますが)