取得費がわからない相続土地を売却した時の譲渡所得計算は「5%ルール」しかダメなの!?

タイトルだけ聞いてピンとくる方はさすがです。一般的には「何のこっちゃ?」という方がほとんどでしょう。今回は相続した土地を売却した時の税金計算のお話をしたいと思います。

不動産売却時の税金の基本的な話

不動産を売却した時にかかる税金は所得税と住民税です。これらをまとめて譲渡税と言ったりします。では、事例をあげて基本的な計算方法をご説明します。

〈事例〉相続した土地を3,000万円で売却しました。(長期譲渡)

その土地の取得費(被相続人が当初買った価格のこと)は1,000万円でした。

このときの税金計算は、

(3,000万円-1,000万円)× 20% = 400万円(所得税300万円+住民税100万円)

※ 復興特別所得税は考慮しておりません

もちろん、実際には売却に伴って発生した費用(仲介手数料等)などを控除できたり、条件を満たせば特例を使えて税金は軽減されますが、基本的にはこういう計算になるのです。

つまりは、土地を売って儲かった部分に対して20%の税金がかけられるということです。

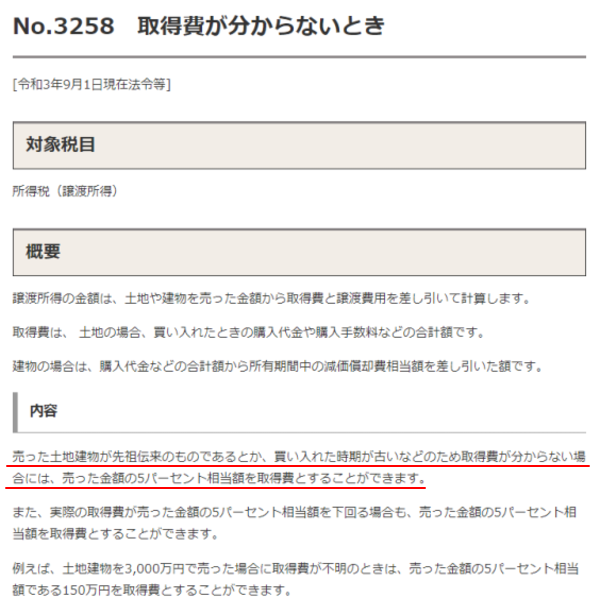

取得費が不明の場合はどうなるの?

では、上記の事例にある土地の取得費(被相続人が当初買った価格のこと)が不明の場合はどうなるのでしょうか?

相続した土地のことなので、被相続人が当初買った価格を知らないことも多いでしょうし又、先祖代々の土地の場合はそもそも買ったかどうかさえも不明でしょう。

そんな時は、下記のようなルールが存在します。

このルールに従えば、先の税金計算は下記になります。

(3,000万円-150万円)× 20% = 570万円(所得税427.5万円+住民税142.5万円)

※ 復興特別所得税は考慮しておりません

「え、いきなりこんなに上がるの!?」というのが正直なお気持ちでしょう。取得費が分かるかどうかでこれだけ違ってくるのですから、当たり前の感情だと私も思います。

何とかして「5%ルール適用」以外の方法はないのでしょうか?

では、何とかして「5%ルール適用」以外の方法はないのでしょうか?実は、ケースによりますが、「5%ルール適用」以外の合理的な方法で取得費を計算して税金を低く抑えることも出来るのです。

それが、市街地価格指数を使って取得費を計算する方法です。

※ 市街地価格指数とは、市街地の宅地価格の推移を指数化したものです。

一般財団法人日本不動産研究所が、全国の主要198都市の宅地を対象に毎年2回調査を実施して、

指数を計算しています。

市街地価格指数を使った取得費の計算は下記のようになります。

土地の譲渡価格 ×(取得時の市街地価格指数 ÷ 譲渡時の市街地価格指数)

概ね、下記の条件を満たした場合に有効な方法です。

① 購入金額を探るための情報が一切ないこと

② 購入先が純然たる第三者であること

③ 交換や買換え等の特例での取得でないこと

④ 地目が宅地等であること

⑤ 売却した土地の所在地域の地価が市街地価格指数と同水準で価格推移をしていること

残念ながら、先祖代々の土地で買ったかどうかもわからない土地の場合は使えません。

この市街地価格指数による取得費の計算は、法令で定められたものではありません。あくまでも、国税不服審判所の過去の裁決(いわゆる「平成12年11月16日裁決」)で認められたものですので、安易に使っていい方法ではありませんが、合理性に問題が無ければ否認されることはないでしょう。

その他の方法としましては、

・ 購入当時の不動産屋を探して資料を入手する

・ 購入時期が分かるのであれば、不動産鑑定士に取得費を算出してもらう

・ 登記事項証明書の抵当権設定状況から取得費をつかむ

などの方法が考えられますが、認めてもらえるかは定かではありません。

最後にひとつ念を押しておきます。この取得費算出については元々、国税とよく争いになる事柄です。安易に考えて申告した場合に後で否認されたケースも見受けられます。理論武装をしっかりして合理性を認めさせるか、専門家を交えて申告をおこなうかなど万全の体制でおこなうようにして下さい。